中央财经大学中国精算研究院陈辉博士说:疫情让每个人都深刻认识到,我们其实生活在一个超级不确定的时代。民国有句保险广告词在今天发问仍有意义:“衣食住行既一时得以解决,又怎么可保障它永久保持着这个解决呢?”

一句话之所以有意义,是因为经过复杂人间事的千锤百炼仍然闪烁着真理的光芒。

2018年初,一篇《流感下的北京中年》刷屏了多少人的朋友圈。全文2.6万字,详细记录了作者岳父从染上流感到离世共29天的全过程,突如其来、势不可当的病魔,让有房有车的中产阶级开始纠结是否搭上两代人的积蓄并且卖房以勉强维系岳父生命。

究竟是什么让小康家庭开始在维系家人生命和支付家庭生活开支之间反复徘徊?

是波澜起伏的真实,是突如其来的意外,是避而不谈的疾病。

(图片来源于网络)

可能大多数人都见过朋友圈里的众筹吧?或许你也曾帮助他人转发。那一句句“救救我的孩子/父母”就像是一把把扎在心口的刀,令人心痛不已。

但是这些众筹平台究竟能筹到多少钱?

真的能将生的希望寄托于筹款平台吗?

保险科普公众号“高高回家啦”运营者高媛萍对此做过一项分析研究。其曾在两家最常见的众筹平台查询相关数据, 结论并不乐观:即便使用官方宣传数据,平均筹款额也仅仅在 1万~1.25万元左右。考虑到部分大额筹款,有很多筹款额仅仅在0.5万~1万元。

与此同时,众筹的慈善是以放弃了经济上的尊严为代价的,成本高昂。

那么,究竟怎么样,我们才能有风险承受能力的活着?

1.常规做法:储蓄

“存钱”是中国人的朴素意识,看病、养老均有赖于此。但现在,受房产价格暴涨,以及“超前消费”理念等影响,多数家庭迅速地从“高储蓄家庭”转向了“高负债家庭”。很多家庭的财富都沉淀在房产上,看似财富不少,但财产流动性堪忧。有时身家千万的家庭,现金流可能不到 30万元,抵抗意外、疾病等的风险能力非常薄弱。而现在的 80后、90后,大多数适应着提前消费甚至透支消费的生活方式,“月光”“年光”,难有积蓄可言,更别提有能力应对重大疾病了。

2.基本医保

从覆盖率来看,2018年,全国基本医保参保人员为 134452万人,参保覆盖面在 95%以上。从保障来看,“基本医保 +大病保险”的实际报销比例为 59%左右,虽然相对于以前已经有了长足进步,但也有较大的局限性,主要体现在:一是有报销额度限制,如起付线、封顶线、报销比例等;二是大部分费用需要自己先垫付,之后才能报销;三是有报销范围限制,仅限社保内,很多进口药等社保外项目是无法报销的。同时,医保目录更新大大滞后于医疗技术的发展,导致许多新药品新疗法无法纳入医保,所以在实际中,一些重疾的治疗费自付比例远远高于报销比例。

电影《我不是药神》里有这么一段台词给上述论点提供十足论据:“我病了三年,四万块钱的一瓶正版药,我吃了三年。房子吃没了,家人被我吃垮了,现在好不容易有了便宜药。你们非说它是假药。那药假不假我们能不知道吗?那药才500块钱一瓶,药贩子根本不挣钱。谁家能不遇上个病人,你就能保证你这一辈子不生病吗?你把他抓走了,我们都得等死。我不想死,我想活着。行吗?”

可能当我们分析到了这一步,才终于能激起大家的对“非基本医疗保险”的热情(先声明,我们绝不是卖保险的)。

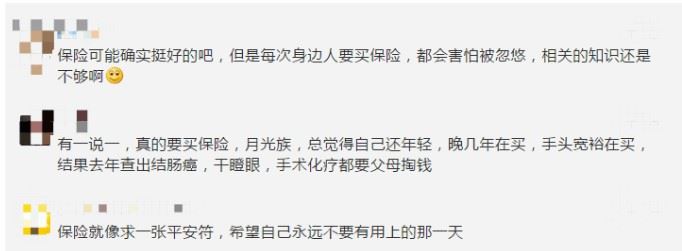

那我们先来谈一谈为什么大多数人都不相信保险,甚至还有些反感?

1. “买了不赔”

真的是这样吗?

北大本硕保险科普作者高媛萍用数据说话!一个关键指标——获赔率,即获得理赔的案件占申请理赔案件的百分比。抽取不同规模的5家保险公司公布的理赔数据报告做了一个统计,结果是:不管公司规模大小,申请保险理赔的获赔率大体都保持在 97%~99%。这些数据虽然可能要打点折扣,一方面是保险公司自己公布的数据,准确性有待核实;另一方面小额理赔一般成功率高,大额理赔成功率可能要低一些。但不管怎么说,总体的理赔成功率都是非常高的,那为什么大家传统的印象都是保险“不赔”?

可能很重要的一个原因,就是“好事不出门,坏事传千里”。

举个例子,之前滴滴网约车发生的刑事案件震惊社会,一度让网约车处于整个社会的批判之中,陷入公关危机。网约车真的很危险吗?根据最高人民法院 2018年 9月的《网络约车与传统出租车服务过程中犯罪情况》做出的对比,2017年刑事犯罪件数(件) 每万人案发率(%),出租车司机犯罪概率是网约车司机的 13倍之多!但是由于网络发达、舆论自由,一个坏的个案就能迅速传播至整个社会,网约车仅用一两年就为自己“塑造”了负面形象,而保险呢?二三十年。

在过去的二三十年里,保险业的发展是比较粗放的,不仅在销售端存在着很多销售误导现象,在理赔端也确实存在着不少“拖赔”“惜赔”甚至“拒赔”的案例。这些“坏事”,有的经过媒体的放大,有的经过当事人对亲朋好友的“口口相传”,久而久之,就形成了“保险不赔”的印象。

“忽悠”这个词,形容保险业还是好听的,更多人用的是“骗人”。粗放的行业经营,短视的激烈竞争,短期带来了不错的规模和增长,损失的却是大众对整个保险行业的信任。同业相轻,又无时无刻不在消磨这种信任。

按照现在的数据,全国有近 800万人从事保险业。算上每年流失的几十万人,全国应该有几千万人卖过保险。这几千万人,很多都没有从保险行业获得荣誉感,对行业多持负面态度,他们又代表着、影响着多少个家庭?

信任度这个东西,一旦损毁,重建真是难上加难。

所以,忽悠人的不是保险,是人,保险无罪。

如果保险真的是人类发明的一个极其聪明的经济工具,可以有效地把个体的经济损失分散到集体、把一时的分散到长期,那么我们在购买保险之前,需要了解什么才能弥补“推销员不靠谱”的问题呢?

保险种类了解了之后,在谁家买、怎么买也是个大问题!什么保险公司的产品最便宜?什么保险公司理赔最好?通过哪种渠道进行购买?是代理人还是互联网?买的时候是盯准一家投保还是多家投保?怎么做到如实告知? 3. 切不可虎头蛇尾! 前面做了这么多功课,终于把保险买了,可是,然后呢?买完就万事大吉了吗?保单管理怎么做?如何做好保全?续保问题怎么办?如何退保?如何理赔? 一本送给普通消费者的保险购买指南,以专业、客观、通俗易懂的方式,将复杂的保险知识向“保险小白”科普,使您看完本书后就能避开保险的各种“坑”以自行配置保险~

京公网安备11010102003990号

京公网安备11010102003990号